马莉陈腾曦林骥川 纺服新消费马莉团队

马莉看行业:入股海澜之家并拟成立百亿级别产业投资基金,与步步高签署战略合作框架协议,腾讯系本周完成线下服装、零售两龙头布局,线下消费龙头已成阿里、腾讯新零售必争之地。本次入股海澜之家成为腾讯服装板块布局的第一步,直接彰显对海澜之家作为服装板块龙头出色品牌力、渠道力、运营管理能力的认可。品牌服饰龙头作为另一批拥有成熟营销渠道、高效供应体系的标的,经历2011年以来渠道调整后龙头优势更为突出,在当前阿里、腾讯争相扩充线下版图背景下,优质龙头标的稀缺性将日益凸显。17Q4以来四重利好下龙头基本面表现优秀,叠加战略投资者举牌海澜催化,或带来纺服板块龙头业绩+估值戴维斯双击。

优选标的:同时具备主题性+安全性的品牌服饰龙头成为首选。1)首先看好终端零售规模在百亿以上、渠道资源丰富、自身经营效率领先同业的白马龙头海澜之家、森马服饰、太平鸟。2)看好具备主题性与安全性的男装行业及家纺行业。①男装行业:龙头渠道铺设到位(2000家以上)+电商发展多在起步阶段,具备主题性,叠加总体估值偏低,安全性强,推荐九牧王、中国利郎、七匹狼。②家纺行业:17年受益渠道调整到位+消费升级,家纺子行业相对标品、龙头集中度明显提升,具备渠道资源丰富+估值尚低仍具配置价值两重特点,继续坚定推荐富安娜,建议关注罗莱生活、水星家纺。

开年以来纺服龙头行情亮眼,森马服饰、海澜之家分别以24.7%/17.9%的涨幅名列前茅,新模式提效主线中南极电商/开润股份亦分别上涨13.6%/2.8%。自12月以来我们已经多周重点推荐森马服饰、海澜之家、富安娜、太平鸟、歌力思等品牌服饰龙头,本周再次重申三条投资主线,并继续坚定看好纺服板块配置机会。

1)品牌服装投资主线:宏观经济向好+渠道调整到位+17Q4冷冬18春节较晚+龙头全面提效,四重利好叠加腾讯入股海澜催化,未来有望迎来估值与业绩齐增长周期,继续推荐森马服饰、海澜之家、富安娜、太平鸟、歌力思、九牧王、中国利郎、七匹狼为代表的品牌龙头。

2)高增长新模式龙头市场情绪风险消化完毕,具备投资价值:推荐优质制造对接新零售、旨在打造世界级消费品牌的开润股份,另外以南极电商、跨境通为代表的高增长电商在近期均回调较为明显,目前价位对应18年估值已趋合理。

3)优质制造:强者恒强下龙头业绩持续增长,估值具备吸引力。推荐(1)子行业优质龙头制造商,首推色纺纱龙头华孚时尚,江苏国泰、鲁泰A同样建议关注。(2)行业面临供给侧改革压力较大、受益环保投入到位需求走俏的行业龙头,典型如航民股份。

风险提示:宏观经济增速放缓导致终端消费疲软;原材料价格波动

腾讯系入股海澜,线下服装优质龙头稀缺性凸显,板块性戴维斯双击请重视!

1、入股海澜之家并拟成立百亿级别产业投资基金,与步步高签署战略合作框架协议,腾讯系本周完成线下服装、零售两龙头布局,线下消费龙头已成阿里、腾讯新零售必争之地。

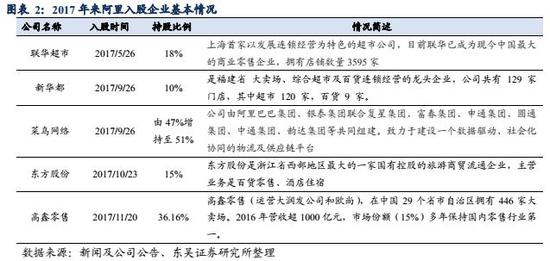

2017年以来阿里、腾讯在零售领域布局连连,其中阿里先后参股联华超市、新华都、高鑫零售等线下超市龙头,腾讯则参股永辉超市、家乐福中国,持续扩充其在线下零售方面的资源版图。在上述参股合作中,阿里、腾讯两大巨头拥有海量流量及数据,可以为线下零售企业完成引流、数据分析、精准营销,通过线上线下打通为后者争取更多销售机会;而后者则利用自身的成熟的零售渠道网络、广泛的线下消费者覆盖、高效的供应链及物流体系为巨头提供流量的“载体”,让用户群体得以留存甚至不断扩张。

2、本次入股海澜之家成为腾讯服装板块布局的第一步,直接彰显对海澜之家作为服装板块龙头出色品牌力、渠道力、运营管理能力的认可。海澜之家作为国民男装品牌拥有身后品牌影响力,超5000家终端门店(截至17Q3主品牌4428家、爱居兔921家、其他品牌259家)深入布局各线城市,并凭借高效类直营管理体系拥有领先同业的平效水平,继17年9月与阿里签订战略合作协议后,本次又接受腾讯系战略举牌,充分体现优质品牌资源的稀缺性。其在2017Q4以来时尚生态全拓展方面已有包括入股UR、英氏婴童等多项举措,在时尚消费生态圈布局连连,本次腾讯系入股后,不仅其原有业务在线上业务的发展、O2O方面的探索值得期待,本次拟成立百亿规模产业基金用于对服装产业链展开投资,将有助于海澜之家围绕主业对接更多优质产业资源、输出自身优质管理能力,为公司长期发展提供助力。

品牌服饰龙头作为另一批拥有成熟营销渠道、高效供应体系的标的,经历2011年以来渠道调整后龙头优势更为突出,在当前阿里、腾讯争相扩充线下版图背景下,优质龙头标的稀缺性将日益凸显。17Q4以来四重利好下龙头基本面表现优秀,叠加战略投资者举牌海澜催化,或带来纺服板块龙头业绩+估值戴维斯双击。

我们已经连续多周强调森马服饰、海澜之家、富安娜、歌力思、太平鸟等品牌服饰龙头的基本面走强趋势,四季度以来龙头零售数据向好,主要导源于四大方面:

1)宏观经济2017年表现向好,利好消费。总体/批发和零售业GDP(不变价)截至2017年12月不变价累计增长6.9%/7.1%(16年同期为6.7%/7.1%),总体增速稳中有升。而作为经济增长先行指标克强指数在2017年的整体表现来看,截至2017年12月累计增长11.46%,高于2016年同期的7.50%,反映出宏观经济的乐观前景。宏观经济表现走强背景下,整体利好消费类行业。

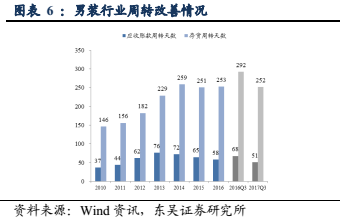

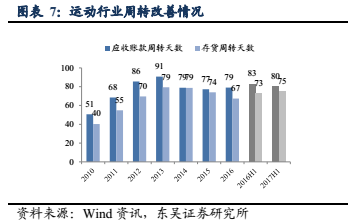

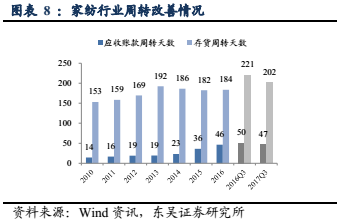

2)服装行业2011年以来渠道调整持续至今,可见成效。给出这样判断的标准主要有三方面:1)主品牌门店数量基本停止收缩;2)同店恢复正增长;3)渠道库存得到有效控制。包括女装、男装、家纺、运动行业在17年Q3的报表表现可以看到渠道库存出清卓有成效、周转明显改善。

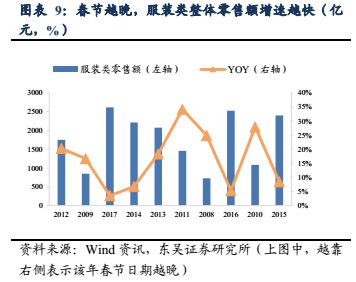

3)17年北方冬季较冷叠加18年春季较晚,利好纺服业整体销售。一方面由于今年北方冬季较冷,各品牌17年四季度零售情况良好,我们认为这将对各品牌17Q4报表收入带来提振;另一方面18年春节较晚有望利好18年一季度销售,这主要是由于元旦至春节之间往往是高毛利冬装的销售旺季,而春节的提前则会缩短这一黄金销售时间段;同时春节之后由于假期的结束,消费需求往往相对较淡,因此春节的前后对整个Q1的销售有着较大的影响。我们从数据上也能观察到这一情况的出现。除去受到暖冬影响的15、16年,其他年份这一趋势均较为明显。

4)在以上背景基础上,龙头多年致力商品+供应链+零售端全面提效,优势沉淀下17Q4以来基本面表现突出。伴随着渠道调整,纺服品牌龙头在过去几年发力全面提效,商品端加强企划、选款能力,供应链端精简供应商团队,订单更集中向优质供应商发放,保证稳定交期及品质,零售端加强对终端销售及库存数据掌握,通过零售数据反馈拉动供应链补单,致力好品卖深。多管齐下下龙头领先优势愈发明显,叠加17Q4以来零售大环境多重利好,基本面表现突出。

宏观经济向好+渠道调整到位+17Q4冷冬18春节较晚+龙头全面提效四重利好共振下以森马、海澜为首,品牌服饰龙头17Q4及18Q1零售表现优秀,叠加17Q4阿里巴巴与海澜、太平鸟签订战略合作协议、本次战略投资者举牌海澜并成立产业投资基金,皆表明线下兼具品牌力、渠道里的品牌服饰龙头已是稀缺资源,将成为阿里、腾讯新零售版图下的重要模块,并得到大体量资金的青睐,龙头或将迎来基本面与估值同时提升的戴维斯双击。

3、优选标的:同时具备主题性+安全性的品牌服饰龙头成为首选

1)首先看好终端零售规模在百亿以上、渠道资源丰富、自身经营效率领先同业的白马龙头海澜之家、森马服饰、太平鸟。

海澜之家:国民男装品牌,品牌影响力、渠道掌控力行业领先, 17Q3主品牌4428家、爱居兔921家、其他品牌259家,类直营模式下终端管控到位,高效管理下主品牌平效同业领先。17年9月与阿里签订战略合作协议,本次又接受战投举牌,充分体现优质品牌资源稀缺性,未来线上业务发展及O2O互动大有可为,加之本次产业投资基金未来可能带来的产业链资源整合,长期发展打开想象空间。预计17/18/19公司归母净利 33.5/37.2/41.5 亿元,对应PE15X/14X/12X,低估值白马,坚定给予“买入”评级!

森马服饰:休闲装+童装双行业龙头,线下渠道网络铺设广泛并陆续进驻购物中心;电商部门运营优秀17年GMV超50亿(同增60%以上),12年启动调整以来目前供应链端及内部提效改革卓有成效,预计2018年成人装重启外延增长、童装延续良好增长态势,预计17/18/19净利润分别为11.5亿/16.1亿/19.5亿,增速- 19.3% / 40.0% / 21.3%,对应估值23X/16X/14X,1月、2月同时入选东吴十大金股,继续坚定给予“买入”评级!

太平鸟:终端零售渠道结构最为理想的大众时尚服饰龙头,17Q3旗下五大品牌共4173家门店,20167H1终端零售中来自街店/百货商场/购物中心/网上销售的收入占比分别达到20%/35%/28%/16%,渠道结构持续优化。2017年9月同样与阿里达成战略合作协议,18年将随天猫参与纽约时装周,足显受重视程度。17Q4迎来业绩拐点,预计17/18/19年业绩4.76亿/6.68亿/8.52亿,同比增长11%/41%/28%,对应当前市值PE28/20/16倍,维持“买入”评级!

2)看好具备主题性与安全性的男装行业及家纺行业

(1)男装行业:龙头渠道铺设到位(2000家以上)+电商发展多在起步阶段,具备主题性,叠加总体估值偏低,安全性强,推荐闽派男装三龙头。

九牧王:线下持续提效+线上平稳发展的商务男装龙头。截止17Q3拥有线下渠道2633家,经历持续精简渠道单店收入及平效都获得有效提升(直营店18Q1-Q3单店收入/平效增长25.6%/11.6%),线上低加价倍率产品业务平稳,发展空间充分。我们预计17/18/19年公司归母净利润为4.5/5.4/6.3亿元,同比增长7%/19%/17%,对应目前市值PE分别为19/16/14X,加之账上现金、理财外加金融、投资合计约有30亿元(若考虑财通证券目前超过10亿的浮盈,公司账上现金、投资类资产将超过40亿),并承诺17-19年每年股利分配率不低于70%,估值具有吸引力,维持“买入”评级。

中国利郎:渠道过硬+电商18年发展起步,低估值高分红龙头。主品牌2500家门店深耕三四线市场+三倍加价倍率轻商务系列进军一二线城市购物中心(17年底门店达到100家,18、19年预计每年增加100家);全经销模式,与一级经销商合作多达6-10年,对终端渠道管控能力强劲。17/18/19净利润预计6.5/7.3/8.0亿元,对应估值11/10/9X,往年分红比率平均70%,对应17股息率高达7%,维持“买入”评级。

七匹狼:线上业务发展迅猛的男装龙头。线下渠道调整后稳定在2000家门店左右,线上凭借内衣、箱包等品类增速持续维持高位,17H1线上收入占比已达到39%,同比增速40%以上。我们预计17/18/19年公归母净利润分别为3.0/3.4/3.7亿元,同比增长13%/11%/10%,对应PE21/19/17X,继续给予“买入”评级。

(2)家纺行业:17年受益渠道调整到位+消费升级,家纺子行业相对标品、龙头集中度明显提升,具备渠道资源丰富+估值尚低仍具配置价值两重特点

富安娜:估值相对成长性偏低的华南家纺龙头,终端门店达到2000家的华南家纺龙头,线上业务发展迅猛(独立团队专门负责线上2-2.5倍加价倍率产品开发,17H1线上业务增速接近50%),18年美家家居业务有望放量(20家直营门店+启动加盟招商)。预计17/18/19年利润5.0/6.0/6.8亿,对应估值18X/15X/14X,继续给予“买入”评级!